当日有138只股票型ETF基金出现资金净流入购买股票平台,其中净流入排首位的是华泰柏瑞沪深300ETF(510300),份额增加了6.5亿份,净流入额为7.64亿元。净流入排行TOP10如下:

从昨日到今日凌晨,全球市场仿佛经历一场超级风暴,各国股市集体崩盘,多类资产大幅波动,究竟发生了什么?

全球市场巨震

当地时间8月2日,美股三大指数大幅低开,纳斯达克指数盘中一度跌超3%。大型科技股普跌,英特尔跌近30%,超微电脑、亚马逊跌超12%……

事实上,这场席卷全球的震荡早已开启。在更早进入这个交易日的亚洲市场,日本股市开盘即崩,暴跌5.81%;韩国股市大跌3.67%;A股三大指数均出现1%上下的跌幅,香港恒生指数大跌超2%。

晚些开盘的欧洲股市也在美国非农数据公布后进一步走低并集体收跌,德国DAX30指数跌2.33%,本周累跌约4.2%;英国富时100指数跌1.31%,本周累跌约1.3%;法国CAC40指数跌1.61%,本周累跌约3.5%;意大利MIB指数跌2.55%,本周累跌约5.3%。

汇市也出现大幅波动。美元指数直线走低,人民币、日元等对美元均大幅拉升,离岸人民币日内一度涨超1000点。截至北京时间8月2日23时30分,离岸人民币汇率报7.1461,升破7.15关口,日内上涨逾千点;在岸人民币汇率报7.1566,升破7.16关口,日内回升逾800点。日元对美元汇率一度升破147。美元指数跌破104,报103.18,直逼103整数位。有财经分析师表示,在美元指数下跌、日元升值的大背景下,人民币客观上有升值的需求。

股市的恐慌式抛售也影响了原油、黄金跟白银的价格。欧股美油、布油大幅跳水,由涨转跌;黄金期现盘中均出现直线拉升,但随后缓慢回落。

科技明星跳水

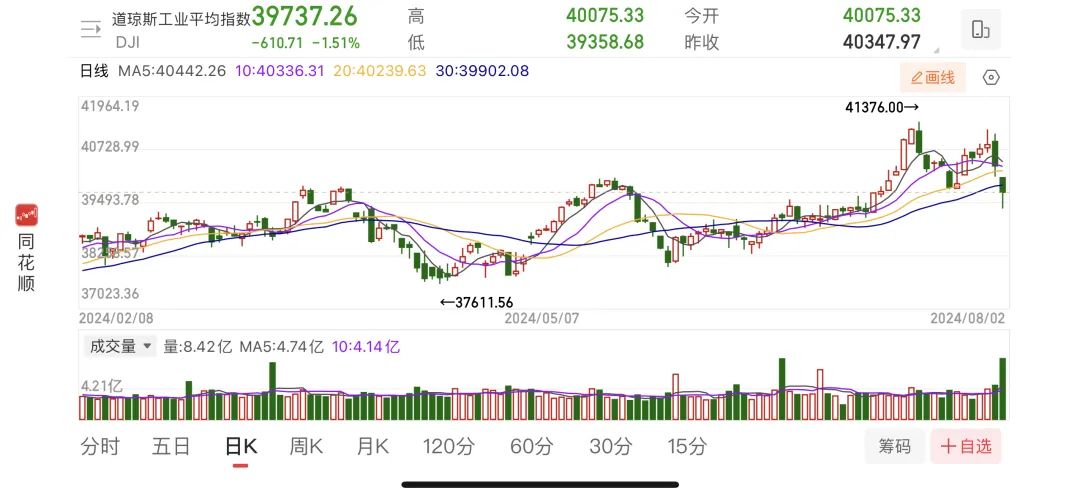

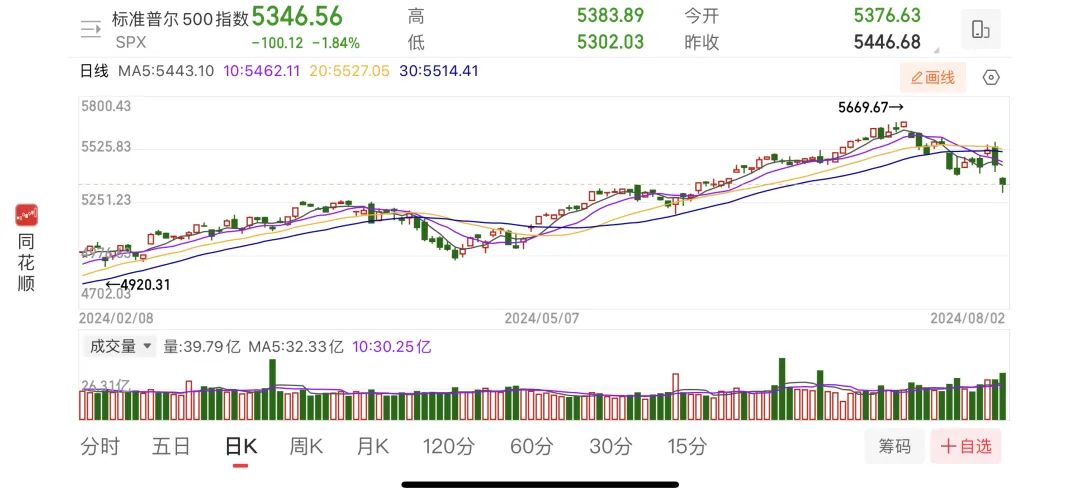

对于美股而言,这是一次近期罕见的暴跌。纳斯达克指数被推入回调区间,盘中出现3%的史诗级跌幅,较近一个月前创下的历史高点下跌逾10%,标普500指数和道琼斯指数分别较历史高点下跌6%和4%。

截至收盘,纳指跌2.43%,本周累跌3.35%;标普500指数跌1.84%,本周累跌2.06%;道指跌1.51%,本周累跌2.1%。其中,纳指、标普500指数连跌三周。

KBW银行指数下跌4.3%,为2023年5月以来最大跌幅。

大型科技股多数下跌。英特尔暴跌逾26%,亚马逊跌超8%,特斯拉跌超4%,微软、谷歌跌超2%,meta、英伟达、奈飞跌逾1%;苹果小幅上涨。阿根廷电商mercadolibre涨超10%,收盘市值达到900亿美元,市值超越巴西石油公司Petrobras,成为拉美地区最具价值的公司。

亚马逊盘中暴跌超10%,最终收跌8.78%。这家电子商务巨头的二季度业绩未达到华尔街预期,引发投资者对大型科技公司在人工智能领域超额投入的担忧。

英特尔盘中暴跌近30%,创下自1982年以来的最大跌幅,最终收跌26.06%。最新公布的财报显示,英特尔在2024财年二季度的营收为128亿美元,同比下降1%;净亏损达16亿美元,上年同期净利润为15亿美元,同比转亏。公司从2024财年四季度开始暂停派息,为最近32年来首次暂停派息。英特尔CEO称,二季度的财务业绩令人失望,下半年的趋势比预期更具挑战性。

另外,英特尔还宣布将裁减公司15%的员工,共计约1.5万人,将于11月15日前完成。这是英特尔有史以来最大规模裁员,显示这家芯片公司在遭遇业绩下滑之时致力于削减成本。

多家大行就此下调英特尔目标价。大摩、TD COWEN将英特尔目标价下调至25美元;德银将英特尔目标价下调至27美元;杰富瑞将英特尔目标价下调至28美元。标普将英特尔列入负面信用观察名单。

苹果股价逆市上涨0.69%。其2024财年三季度总营收、iPhone业务营收均高于预期。

有分析认为,连续多个数据都显示美国劳动力市场开始疲软,而美联储的声明也显示他们的关注点从高通胀转向了就业的疲软。

经济数据爆冷

据多家机构及数位财经分析师所说,全球市场巨震的背后,是美联储的最新表态和美国7月非农就业报告的意外爆冷。

美联储官员本周决定暂缓降息,尽管市场对9月及以后降息的预期大幅升温,但随即就传出美国失业率飙升的消息,加剧了市场对美联储落后于形势的担忧。如今,对经济衰退的恐慌已经代替降息前景,成为市场主导因素。

美国劳工统计局周五公布的数据显示,美国7月非农就业人数增长放缓幅度超过预期,仅仅增加11.4万人,失业率出人意料连续第四个月攀升,达到4.3%,为2021年10月以来新高。

美国非农就业数据 数据来源:纽约时报、美国劳工统计局

美国非农就业数据 数据来源:纽约时报、美国劳工统计局这样的数据加剧了市场对就业形势恶化的担忧,并成为预示经济衰退的警报。数据一经发布,直接导致欧美股市暴跌。

美国知名经济学家、Pimco前CEO埃里安表示,美国非农就业报告整体正在引导市场发出两种担忧:对经济衰退的恐慌和对美联储政策错误的担忧。

Sarmaya Partners总裁兼首席投资官拉提夫表示,市场正展现出衰退恐慌的情形,投资者意识到经济确实在放缓,美联储不降息可能是个错误。从历史上看,美联储一直倾向于等待,最终将经济推入较慢的增长区间。此次非农数据发布后,依赖数据的美联储可能会在9月“做他们需要做的事情”,但对已经处于恐慌中的市场来说为时已晚。在这种环境下,由于经济放缓、投资者转向优质资产等因素,债券价格预计将上涨。

还有分析称,7月份的疲软数据与最近几个月大幅放缓的职位空缺和就业成本指数等其他数据相吻合,加上本周一些表明经济正在降温的数据,可能会加剧人们对美联储开始降息的时间已等待太久的担忧,这对美联储来说不是好消息。

简而言之,人们主要担心的是过晚降息会对劳动力市场造成严重破坏。Zaye Capital Markets首席投资官Naeem Aslam表示,美联储犯了政策错误,他们应该在周三的会议上降息。

高盛将对美联储政策的预测改为从9月开始连续三次降息25个基点,并且如果8月非农就业报告也录得疲软表现,确认就业增长放缓,那么不排除9月降息50个基点的可能性。

花旗经济学家预计美联储将在9月和11月的会议上分别降息50个基点,并在12月的会议上降息25个基点。此前他们曾预计美联储会在这三次会议上分别降息25个基点。

对于原油价格暴跌,有分析称,非农数据进一步使经济增长和原油需求的前景变得不明朗。尽管中东紧张局势可能影响供应,但主要经济体的经济增长疲软可能会抑制石油需求,这将对石油消费造成压力。

来源 公开信息及市场数据责任编辑 孙霄

—— / 好文推荐 / ——

]article_adlist-->巴黎的奥运经济账

中国电信子公司拟剥离互金业务

华为手机,放下身段?

董宇辉离职

美国制造业正调整策略

上海迎来“二次元”时间

]article_adlist-->

点亮“在看”购买股票平台,你最好看! (*╯3╰)

]article_adlist--> 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP